どうもダルクです(/・ω・)/

今回は、高配当株投資の含み損について、

どのように考えたらいいかを考察していきます

FIRE(セミリタイア)を目指す人の多くは、

高配当株投資が中心の資産運用をされていますが、

先のコロナショックもあり、

莫大な含み損を抱えている高配当投資家もおられることでしょう

よく、高配当投資家の中には、

いや、高配当株は売らないから

キャピタルゲインなんて関係ないよw

キャッシュフローが目的だから含み損も関係ない

という意見が散見されます

もうホントによく見ます(;・∀・)

私の結論を言うと

高配当株投資でも含み損は気すべき

キャッシュフロー重視でもいいけど、

長期の運用で、キャピタルゲインマイナスは本末転倒

その理由について解説します

高配当株の含み損を気にすべき理由

さて、高配当株の含み損は気にすべきといいましたが、

その理由は、

- 含み損無視は「タコ足配当のぼったくりファンド」と同じ

- 長期で含み損ならもはや積み立てる意味もない

- 卵より食費のかかる「金の卵を産むニワトリ」は不要

と考えるからです

順に解説します(/・ω・)/

含み損無視は「タコ足配当のぼったくりファンド」と同じ

最初に結論を言うと、

配当金の「安心感」で思考停止しており、

「タコ足配当のぼったくりファンド」と同じ感覚で投資している方、

結構いませんか(;・∀・)??

気のせいかもしれませんが、

そう思うきっかけがこの間あったので、

少し再現します

ある日の会話

今回は配当金が3万円増えました!!

ちなみに評価損益は先月から-100万です

私も含み損がまだあるけど、

早く消したいなー

大丈夫!!

キャッシュフローが重要だから、

含み損は関係ないよ

どうせ売らないしね(笑)

ある意味正しいけど…

思考停止してない??

順調に資産減ってるけど…

これはある投資家と私のやり取りです

この時、自身も高配当株投資をやっているのですが、

強烈な違和感を感じたのでこの記事を書いています

高配当株のメリットは「安心感」

高配当投資を軸とする人が重要視しているのは、

キャッシュフローの増大です

安定したキャッシュフローがあると、

日々の生活が楽になる実感が得られたり、

株価の暴落などに一喜一憂しづらくなるので、

精神的に「安心感」が得られる

高配当株(キャッシュフロー重視)の投資のメリットは

キャッシュフロー(配当金)による「安心感」です

裏を返せば、

インデックス投資などに比べて、

高配当株投資は精神的な優位性しかない

のです

長期の投資において、

インデックスや市場平均に劣後することは広く知られています

あえてキャッシュフローを追求する理由は、

「安心感」、「モチベーション」といった精神的メリットだと思います

ちなみに私も、配当が入って来ると、

モチベーションあがるという理由でから、

高配当もやってます(笑)

誤解しないでほしいのですが、

精神的に安定するとかモチベーションが上がるというのも、

立派な投資理由だと思ってますよ

高配当株投資のメリット・デメリットについては

コチラもご参照ください

関連記事

「安心感」を求めるとぼったくり信託と同じ思考になる

私に限らず日本人投資家って、

「不労所得」とか「キャッシュフロー」って言葉が大好きなんですよね

これは「安心」とか「安定」を求める、

保険大好き国家のお国柄かもしれません(;・∀・)(苦笑)

ただし、この謎の「安心感」で本質を見失っていないか注意が必要です

極論を言えば、

「配当がもらえれば含み損は関係ない」という理論は、

「タコ足配当の毎月分配型ぼったくり投資信託でいい」という結論になります

関連記事

タコ足配当のファンドというのは、

自分で積み立てたお金を自分で受け取っているだけで、

手数料の分だけ高確率で元本割れするという、

最悪のぼったくり投資信託です(;・∀・)

毎月分配型とかついてる商品は、

大概こういうゴミファンドです

ところが、

微々たる配当に安心感を覚え、

長期で含み損を出し続ける高配当株投資をしている場合は、

結果として上記のような、

ぼったくり投信を買っているのと変わりません

あくまで結果論ですよ(;^ω^)

長期で含み損ならもはや積み立てる意味もない

これも極論ですが、

長期で含み損を抱えている場合は、

もはや積み立てている意味があまりないように思います

本来、高配当投資は、

投資のタイミングを見計らってアクティブ運用するもので、

定期積立にはあまり向いていません

例えば、サイドFIREの目標額が3000万だったとして、

10年運用して含み損500万の2500万だった場合、

最初から貯金して3000万貯めた時点で、

一括で高配当株を買い付ければいいだけです

本来積み立てとは、

福利の力を利用して資産を時間をかけて成長させる

ことを目的とします

長期にわたり含み損を生み続ける銘柄については、

積み立てするメリットがあまりありません(; ・`д・´)

卵より食費のかかる「金の卵を産むニワトリ」は不要

よく、高配当株を、

「金の卵を産むニワトリ」に例えることがあります

私は、「お金のなる木」に例えますが、

リベ大だと「金の卵を産むニワトリ」ですね

関連動画

簡単に要約すると、

- 金の卵を産むニワトリを持てば、半永久的に金の卵を受けとれる

- 金のニワトリを売ってしまうと、金の卵は手に入らない

- ニワトリが痩せたら、ニワトリに卵を食べさせればいい

ということです(かなりざっくり)

このこと自体はすごく正しいです

私もこの動画を見て高配当株投資はじめました(/・ω・)/

ただ、”自分の頭で考える”ことをせず、

動画の上辺だけの情報しか読み取らなかった場合、

卵(配当)が目的だから、含み損は考えなくていい

ニワトリを太らすために、お金を食べさせるんだ

という発想になりますが…

金の卵を産む代わりに、それ以上のお金を食べるニワトリは資産になりません

卵の価値以上に痩せていくニワトリに卵を食べさせ続けて、

いつ私は卵を食べれるようになるのでしょう

「お金のなる木」も、

木に実るお金よりも、維持費がかかる木だったら、

欲しいですかね(;・∀・)?

魅力的な言葉に惑わされてはいけません

高配当株投資の含み損への対処法

さて、ここまで

「高配当株投資の含み損は気にしましょう」

ということについて考察を述べてきました

では、含み損が出ないようにするにはどうしたらいいのかについて、

私見を述べます

先に断っておきますが、

コロナショックなどの暴落もあるので、

短期的に含み損を抱えることはありますし、

問題ないと思いますよ

高配当株は基本的にアクティブ運用する

基本的に高配当株の個別株への投資は、

定期買い付けに向いていません(一部のETFを除く)

株が割安の時を見計らい、

タイミング投資をする必要があります

最低でも、銘柄分析やタイミング投資ができる、

ファンダメンタル分析やテクニカル分析の知識が必須です

投資初心者ほど、高配当株投資をやりがちですが、

一般的に高配当株投資(特に日本)は難易度が高いのです

ダルク

人気の銘柄に投資する方が簡単だからね(;・∀・)

思考停止で、

「配当金が入るから、含み損なんて関係ない」

と思えば確かに簡単なんですが(;^ω^)(笑)

私の場合は、もっと簡略化して、

「利回りが〇%以上なら買う」

といった、ルールを設けていますね(/・ω・)/

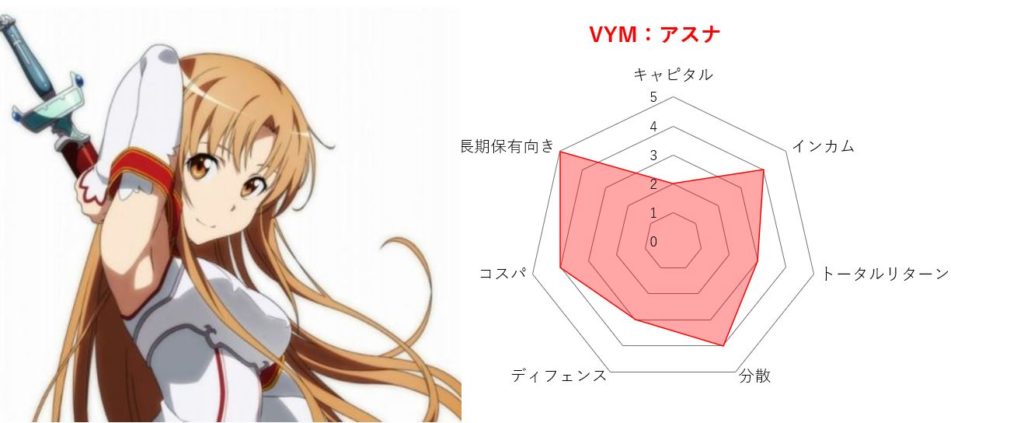

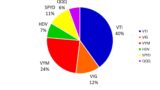

定期積立する場合はVYMなどの米国ETFがおすすめ

高配当投資で定期積立をする場合は、

高配当でありながら、

長期的にはキャピタルゲインを狙える銘柄にした方が向いています

代表的なのは、米国高配当ETFで、

VYM,HDV,SPYDなどが候補となります(*´▽`*)

ちなみに、私のお勧めはVYMです

関連記事

VYMはS&P500のうち、約400銘柄に投資しています

つまり、

高配当でありながらS&P500に近いトータルリターンを期待できるのです

実際に過去のリターンもVOOやVTIほどではありませんが、

S&P500にほぼ連動し、高い水準にあります

VYMのようにキャピタルゲインも狙える銘柄は、

ドルコスト平均法による定期買い付けに適してます

関連記事

ポートフォリオ全体でプラスになるよう調整する

最後は、高配当株の抱える含み損を、

ポートフォリオ全体でプラスにする工夫もあります

高配当株が含み損を抱える主な要因は、

成長性が乏しいのでキャピタルゲインが増えづらいこと、

暴落時の耐性が低いことがあげられます

よってこれらの弱点を補うために、

グロース株や債券・コモディティなどをポートフォリオに加え、

ポートフォリオ全体で含み損を解消するスタイルです

ただし、

このポートフォリオの調整自体は非常に重要ですが、

過度に複雑にするのはスマートでないと思ます

複雑に組み合わせて、結局配当利回りが下がるのなら、

最初から素直にVYM一本でいいや

っていうのが私の結論です

まとめ:目先の小金で資産を減らさないように

最後にまとめます

結論

高配当株投資でも含み損は気すべき

キャッシュフロー重視でもいいけど、

長期の運用で、キャピタルゲインマイナスは本末転倒

理由

- 含み損無視は「タコ足配当のぼったくりファンド」と同じ

- 長期で含み損ならもはや積み立てる意味もない

- 卵より食費のかかる「金の卵を産むニワトリ」は不要

対策

- ルールに乗っ取ったアクティブ運用をする

- 定期積立する場合はVYMなどの米国ETFがおすすめ

- ポートフォリオ全体でプラスになるよう調整する(VYM一本でもいい)

まぁ、何が言いたいかというと、

アスナ(VYM)に一途な方が無難と思うということです(笑)

ではまた(/・ω・)/

エラー: コンタクトフォームが見つかりません。

コメント