どうもダルクです(/・ω・)/

定例の資産運用報告をしていきます

前回の運用報告はコチラです↓

関連記事

まず、私の投資目的の確認です

私の目的は10年でのサイドFIREです

サイドFIREとは、

生活費の半分くらいを株の配当などの、

不労所得で賄える状態のことです

興味がある人は、下記にまとめています

関連記事

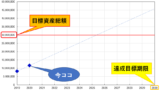

具体的には40歳到達時点で、

金融資産3000万円を目標としています

ちなみに今は運用2年目です

2020年12月時点の進捗は以下の通りです↓

関連記事↓

私がサイドFIREを目指す理由としては、

人生の選択肢が欲しいからです

将来は自分の事業を持ったり、

趣味を中心にいろんな挑戦をしたいと思っています

実家の農家を一部継ぐのも、

その選択肢の一つです

関連記事

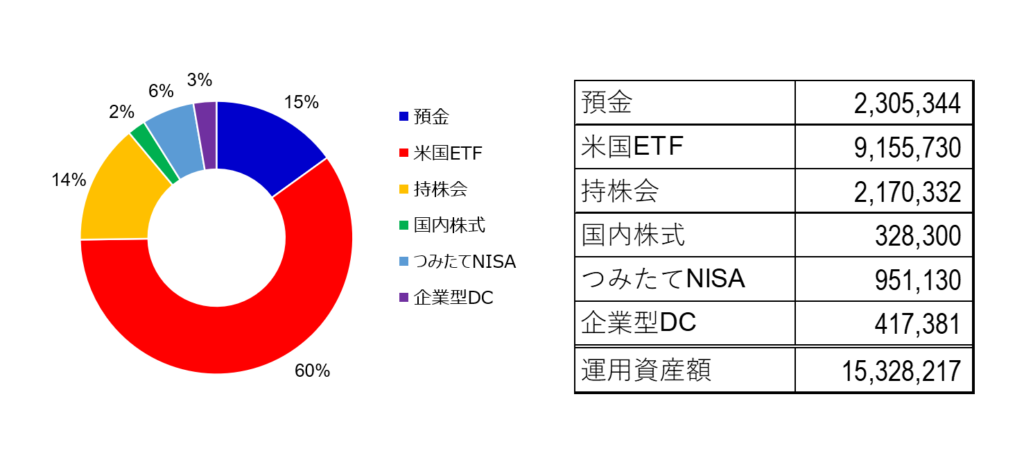

総資産のアセットアロケーション

では9月末の定期買い付けを終えた、

2021年10月の総資産のアッセットアロケーションを示します

現金預金、持株会、ETF、国内株式、つみたてNISA、企業型DC、

で分類しています

PFの59%を占める米国ETF(一部国内含む)は、

毎月末に買い付けアクティブ運用していますので、

後ほど詳しくご紹介します

持株会と企業型DC(確定拠出年金)、

つみたてNISAは、

ドルコスト平均法により定期定額積立を実施しています

キャッシュポジションが低いため、

最近の株価低迷を受けています

入金力でトントンくらいですね

米国ETF以外の定期積立

まずはアクティブ運用している、

米国ETF以外の定期積立の状況を紹介します

今月の米国ETF以外の投資は、

投資信託は楽天VTIを33,333円をつみたてNISAで継続、

従業員持株会も1,000円を積み立て、

企業型DCも6,500円積み立てを実施しました

ここはもう全自動です

淡々と積み立てるのみ

前年同月比

この資産運用報告も、

おかげさまで1周年を達成したので、

前年同月比を報告しています

前年同月の資産運用報告はコチラ↓

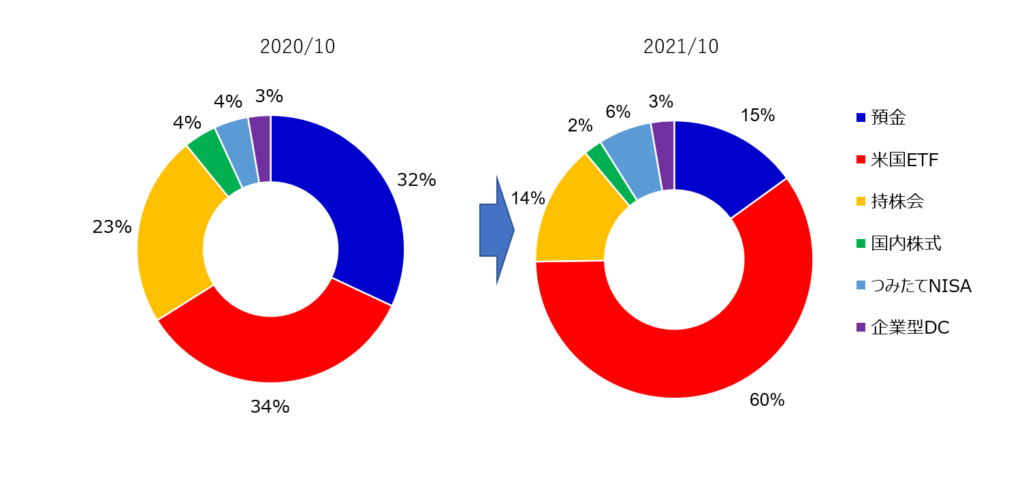

アセットアロケーション比較

まずは2020年10月のアセットアロケーションの比較です

2020年はまだ現金比率が高いのですが、

1年かけて時間分散しながら、

キャッシュポジジョンを15%程度まで下げてきました

アクティブ運用する米国ETFも、

34%から60%程度まで大きくなりました

キャッシュポジジョンを下げつつ、

アクティブ運用の米国ETFを買い増し、

持株会の依存度を下げることができています

ちなみに、

今のキャッシュポジションはポートフォリオの何%目標と言うわけでなく、

生活防衛資金+趣味予算なので、

資産額が増えていけば相対的に割合は下がってきます

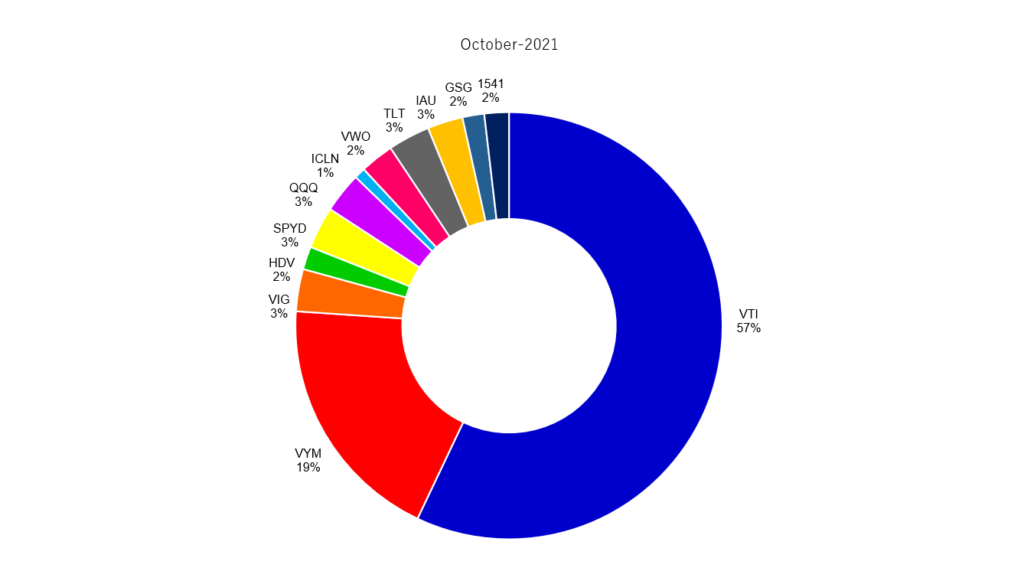

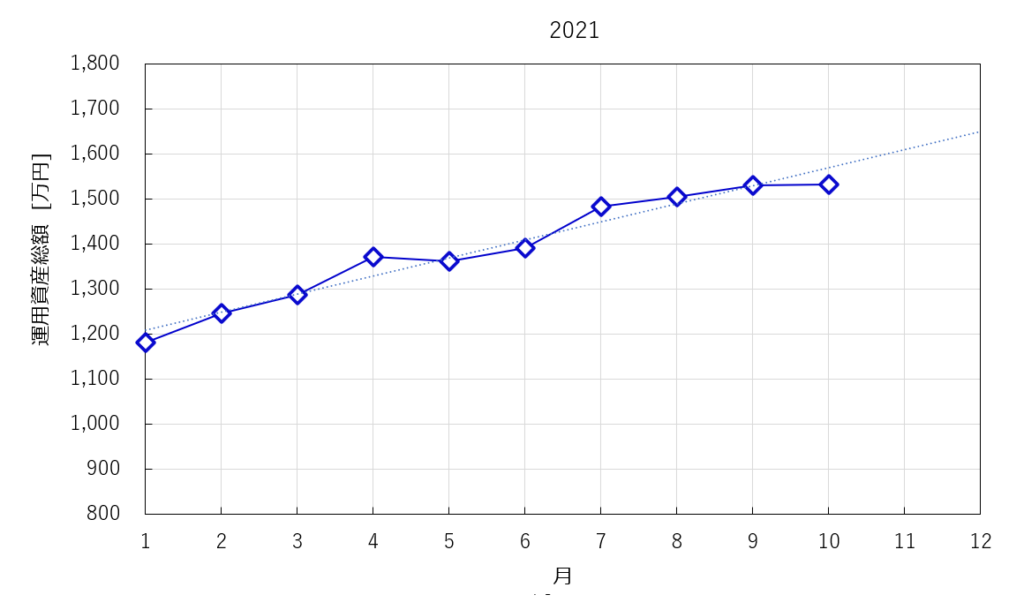

資産額推移

資産総額の比較です

前年同月比で+450万くらいですかね(/・ω・)/

まぁまぁ順調なんではないでしょうか

社会人5年で1000万貯金しましたが、

運用1年目で1500万まで資産を増やすことができました

相場が堅調だったのもありますが、

これまでよりかなり速いペースで資産形成できています

常にこうありたいですね(*´▽`*)w

新入社員が5年で1000万貯めた方法↓

資産運用1年目で1500万円達成した方法↓

サイドFIREを目指す米国ETFのポートフォリオ 2021,10

さて、ここから運用のメインにしている、

米国ETFの運用状況を説明します

積み立て米国ETF一覧 ~2021,10~

2021年8月の買い付け銘柄は、

VTI ・・・ 5株

VYM ・・・ 5株

となります

私の基本投資方針は、

VTIをコア資産として定期買い付けしていき、

VYMをサブでアクティブ投資してく

というものです

サイドFIREへ向けた資産形成の前半は、

インデックスのVTIメインで買い付けていき、

目標額に近づくにつれ高配当のVYMの比率を高めていく方針です

関連記事

今回もその方針に従い、

VTIとVYMをそれぞれ買い付けています

VTIとVYMをメインにしている理由は、

個別記事に書いています

コチラも合わせてご覧ださい

ダルク名物”ETF擬人化シリーズ”です

今みたいに相場が読めない時は、

VTIとVYM一択です(*´▽`*)

余計なことしない

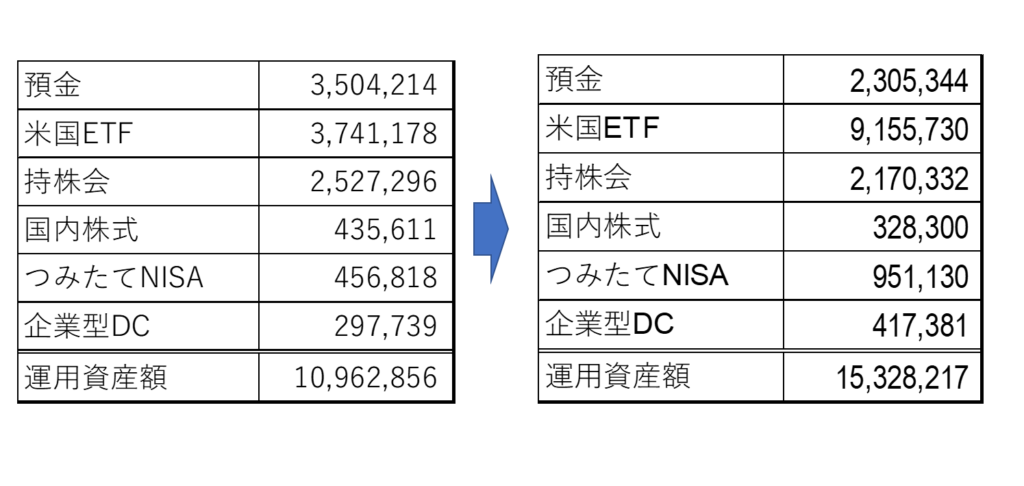

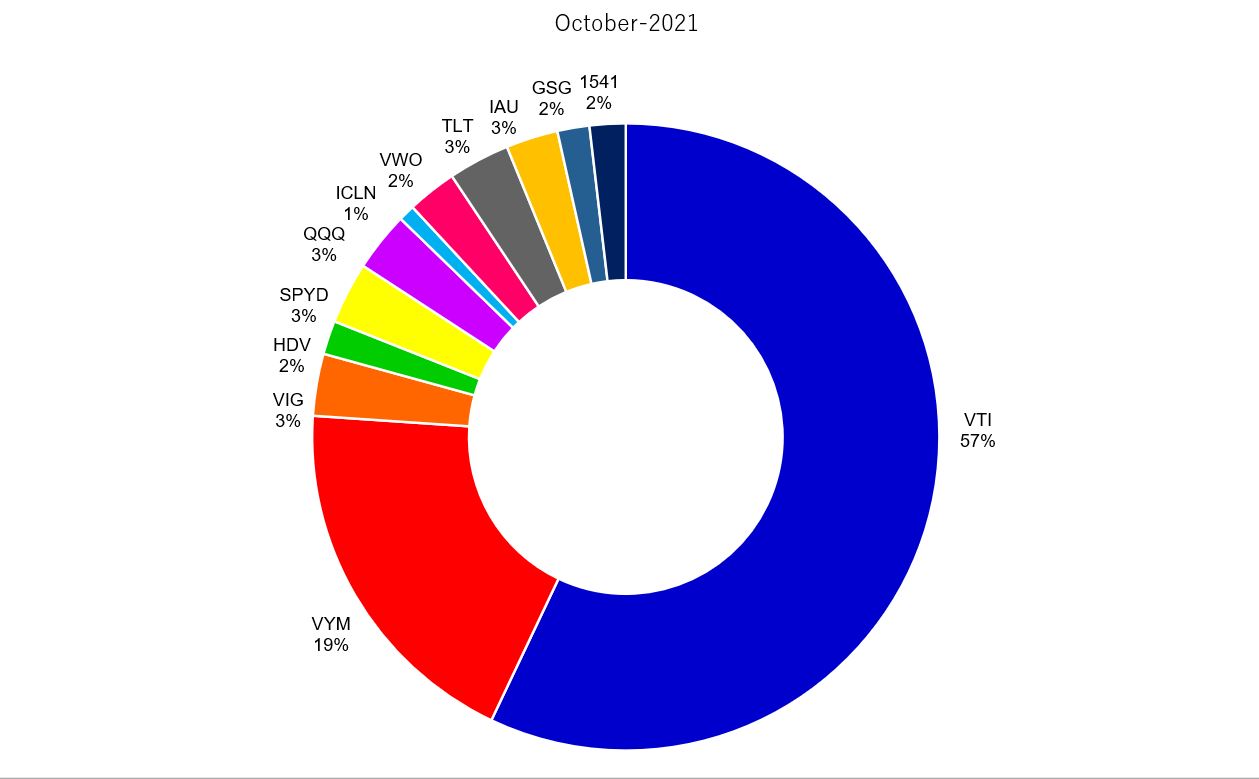

米国ETFのポートフォリオ 2021,10

さて、買い付けを受けての2021年9月の、

米国ETFのポートフォリオがこちらになります↓

[1541]はプラチナ上場投資信託です

国内ETFですが、アクティブ運用しているETFなので、

米国ETFのポートフォリオに含んでいます

VTIとVYMがメインで全体の76%、

約9割の投資先が米国株、3%が新興国、

3%が債券、7%がコモディティとなっています

基本的には前述したとおり、

インデックス+高配当の米国株を主体とし、

債券、ゴールド、プラチナ、コモディティと、

資産クラスを分散させています

分散はきちんと効果が見込めるよう、

債券とコモディティにも投資しています

VIG、HDV、SPYDも運用の過程で保有しており、

今持っている分は売却せず保有しますが、

現在の買い付けは

VIG⇒VTI

HDV、SPYD⇒VYM

で統一しています

関連記事

米国ETF保有銘柄数と評価損益一覧

保有銘柄の株数と評価損益一覧は以下の通りです

| 銘柄 | 保有数 | 評価額 [円] | 評価損益 [円] | 利回り[%] |

| VTI | 209 | 5,223,499 | 1,098,884 | 26.64 |

| VYM | 150 | 1,742,070 | 232,620 | 20.60 |

| VIG | 17 | 292,764 | 89,284 | 42.86 |

| HDV | 15 | 159,002 | 16,322 | 11.44 |

| SPYD | 66 | 291,114 | 77,373 | 36.20 |

| QQQ | 7 | 279,910 | 79,441 | 39.63 |

| ICLN | 32 | 77,340 | -20,566 | -21.01 |

| VWO | 42 | 233,328 | -4,160 | -1.75 |

| TLT | 18 | 290,461 | 19,005 | 7.00 |

| IAU | 66 | 244,103 | 1,288 | 0.53 |

| GSG | 80 | 151,253 | 28,171 | 22.89 |

| 1541 | 53 | 169,600 | 6,975 | 4.29 |

ちなみに配当分は加味していません

中国株価の不安定さでVWOが無事にマイ転(;・∀・)

概ね小さく下げたのに対し、

コモディティETFのGSGは堅調に伸びました

関連記事

2021年運用成績と資産の推移

さて、2021年の資産運用推移をまとめます

資産総額の推移

まず総資産の推移です

あと9~8年で3000万が目標金額です

先月からほぼ変わりませんが、

2万ほど増えました(;・∀・)

キャッシュポジション15%の割に、

入金力で耐えた感じですかね(´・ω・`)w

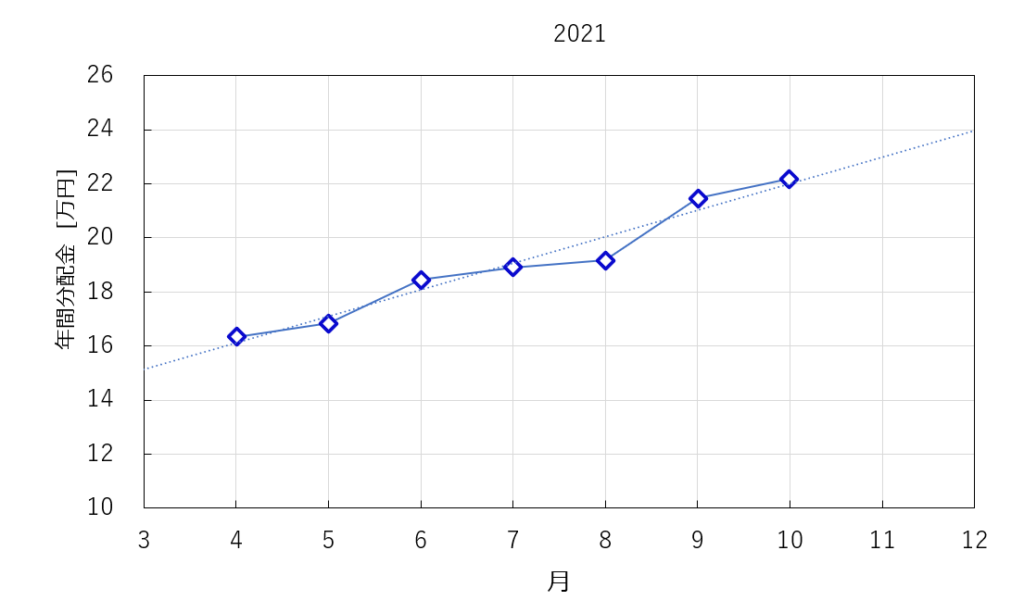

分配金の推移

さて、最終目標がサイドFIREなので、

最終的にはインカムゲインが重要になります

私の投資戦略は、

インデックスと高配当のハイブリットなのですが、

今は資産総額3000万円を目標にしているため、

インデックスメインで積み立てており、

分配金の目標は定めていません

分配金ベースの目標ではなく、

あくまで目標金額をベースにしています

これは、インカムゲインを追求しすぎて、

投資元本を毀損するのを防ぐためです

用目標金額に近づくにつれ、

インカムの比率を上げていくつもりですが、

先月から現時点での分配金も把握していくことにしています

現在の年間分配金は、

221,764円です

大分株価が下がったので、

VYMが買い付けやすくなってきました(*´▽`*)

ちなみに高配当ETFの最適な買い付けタイミングを、

模索している人盛ると思いますが、

VYMの最適な買い付けタイミングは常に”今”です

詳しくは以下に解説しています

今後の投資方針まとめ :サイドFIREへ向けて

最後に今後の投資方針について述べます

大きくは変更ありません

株価が不安定な時こそ

基本に忠実にVTIとVYMをコツコツ買い付けていきます

- 引き続きVTIをコアとして、定期積み立てをしていく

- VYMもサブとして積極的に買い付けていく

- VWOで新興国の動向をチェックしておく

- 債券、コモディティも割安そうなら買増す

- 現金を少し多めに残すことも意識する

ではまた(/・ω・)/

クリック応援励みになります↓

こちらもお願いします

人気ブログランキング

エラー: コンタクトフォームが見つかりません。

コメント