どうもダルクです

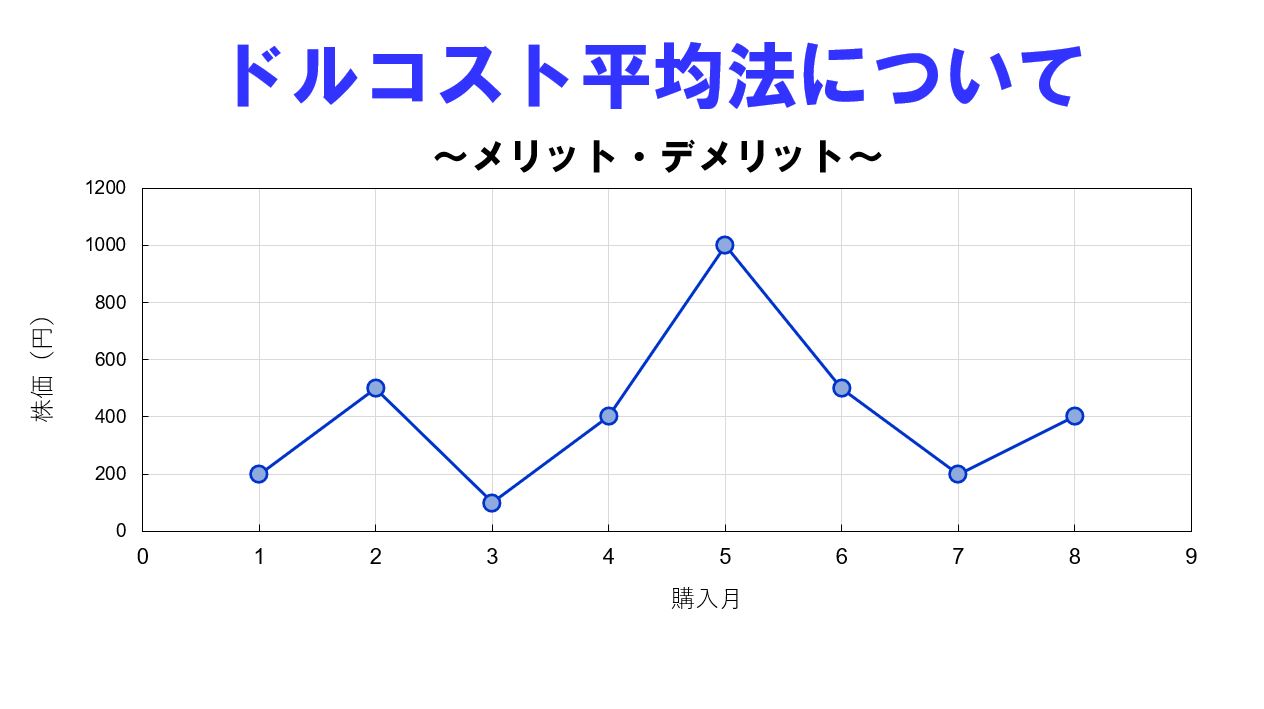

今回はドルコスト(ドル・コスト)平均法について、

わかりやすく解説していきます

ドルコスト平均法は、

主にインデックス投資で積み立てをしていく際に、

特に有効でベターな投資手法です(*´▽`*)

本記事では、ドルコスト平均法についてと、

ドルコスト平均法のメリット・デメリットについて解説します

◆この記事を読んでほしい人

・これからインデックス投資を始めようとしている人

・貯まった貯金を株式に分散投資しようと思っている人

・堅実な資産運用をしたい人

結論

ドルコスト平均法とは、

定期的に定額を積み立てていく投資手法です

ドルコスト平均法のメリット

・平均取得単価を抑える効果がある(高値掴みを避けれる)

・インデックス投資などの積み立て投資に向いている

・投資時期を分散させる際に、堅実な投資手法である

ドルコスト平均法のデメリット

・投資対象の株価が下がり続けた場合は損をする

・高配当株投資などのアクティブ運用には向かない

・短期で大きなリターンは望めない

では、それぞれ解説していきます(/・ω・)/

ドルコスト平均法とは

ドルコスト平均法とは、

定期的に定額を積み立てていく投資手法です

なんか名前がカッコいいですが、

要は定期・定額積み立てですね(*´▽`*)

例えば、

『毎月15日に10,000円投資する』

といった、

購入周期と買い付け額のルールをあらかじめ決めておき、

あとはそのルールに従って愚直に積み立てていく、

シンプルな投資法です

ドルコスト平均法のメリット

ドルコスト平均法のメリットについて解説します

ドルコスト平均法のメリット

・平均取得単価を抑える効果がある(高値掴みを避けれる)

・インデックス投資などの積み立て投資に向いている

・投資時期を分散させる際に、堅実な投資手法である

ドルコスト平均法のメリット①:平均取得単価を抑える効果がある(高値掴みを避けれる)

ドルコスト平均法は、定額で買い付けるため、

株価が高いときは少なく買い付け、

株価が高いときは多く買い付けることができます

つまり、”安いときにいっぱい買えて、

高いときは少ししか買わない”という買い付けが、

自動的にできるわけです(/・ω・)/

これにより、

高値掴みを避け、平均買い付け価格を下げる効果がります

かんたんに説明するために、

シミュレーションをしてみましょう(/・ω・)/

今回は、

『毎月15日に10,000円投資する』

というルールを想定します

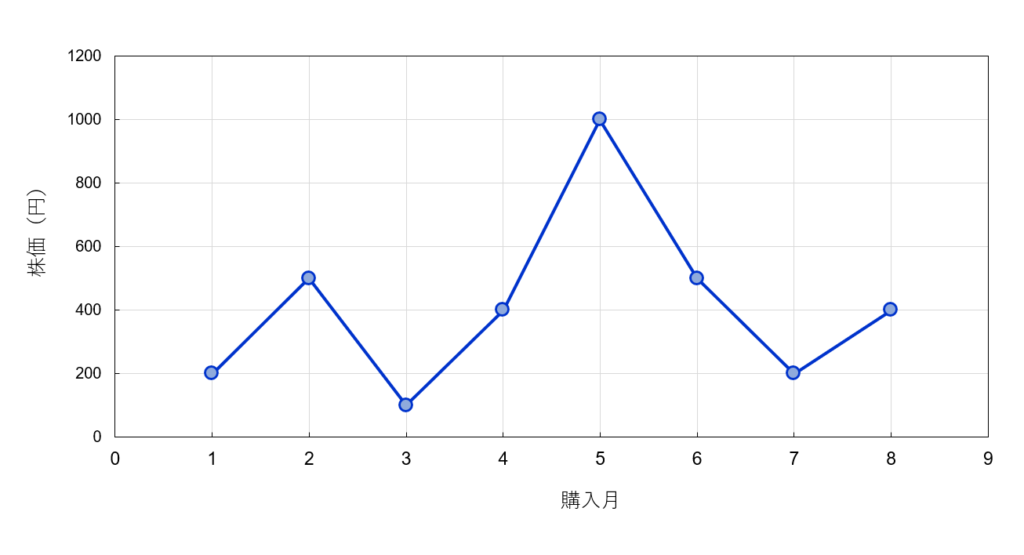

準備した株価のチャートはコチラ

わかりやすいようにちょっと大げさにしてます(;・∀・)

このチャートで見ると、

3月は株単価が最安値の100円、8月が最高値の1000円になっています

この場合、株価が100円の時にいっぱい買い付け、

1000円の時に少なく買い付ければ、平均取得単価を安くできます

逆に、株価が100円の時に少なく買い付け、

1000円の時に多く買い付けてしまうと、

高値掴みとなってしまいます

理屈はわかっていても、

未来の株価を予測するのは困難なため、

実際はなかなか上手くいきません

しかし、

ドルコスト平均法を用いれば、

株価に応じて買い付け口数を自動的に調整できます

上記チャートの株を、

ドルコスト平均法で買い付けた場合の、

買い付け口数は以下のようになります

| 1月 | 2月 | 3月 | 4月 | 5月 | 6月 | 7月 | 8月 | |

| 購入単価 (円) | 200 | 500 | 100 | 400 | 1000 | 500 | 200 | 400 |

| 購入株数 | 50 | 20 | 100 | 25 | 10 | 20 | 50 | 25 |

平均買い付け単価は、267円に抑えられます

株価の高いときは買い付け口数が少なく、

株価が低いときに多くの口数買い付けられているのがわかるでしょう

この買い付けの平準化がドルコスト平均法のメリットです

ドルコスト平均法のメリット②:インデックス投資などの積み立て投資に向いている

ドルコスト平均法は、

主にインデックス投資と相性が抜群です

基本的にインデックス投資は、

ドルコスト平均法での積み立てを推奨します

インデックス投資は前提として、

長期に渡り右肩上がりに成長すると予測される指数に投資する投資です

代表的なのはアメリカの、

S&P500指数ですね(*´▽`*)

この場合、期間によって株価がばらついても、

安値のところで多く買い付けができているので、

最終的には含み益が期待できます

つみたてNISAなんかも、

基本的にはドルコスト平均法で積み立てていっているハズです

(/・ω・)/

ドルコスト平均法のメリット③:投資時期を分散させる際に、堅実な投資手法である

最後は若干蛇足ですが、

もし今から投資を始めようと思った人が、

すでに大額の預金を持っていた場合、

その預金を一気に株に投資してしまうと、

高値で掴んでしまうリスクがあります

そういった場合は、投資時期を分散させて、

徐々に株と現金の比率を調整するのがベターです

その際にも、ドルコストでの時期分散投資は有効です

私も数カ月かけて少しづつ現金の比率を下げ、

理想のキャッシュポジションにしていっています

関連記事

ドルコスト平均法のデメリット

次に、ドルコスト平均法のデメリットについて解説します

厳密にはデメリットというより、

ドルコスト平均法が向かないケースです

ドルコスト平均法のデメリット

・投資対象の株価が下がり続けた場合は損をする

・高配当株投資などのアクティブ運用には向かない

・短期で大きなリターンは望めない

ドルコスト平均法のデメリット①:投資対象の株価が下がり続けた場合は損をする

先ほど、

ドルコスト平均法はインデックス投資と相性がいいと説明しましたが、

それは、インデックス投資が長期で株価が上がることが前提だからです

つまり、長期で株価がマイナスになる場合は、

いくらドルコスト平均法で買い付けていっても、

最終的に含み損になります

よって、株価が右肩下がりの銘柄や、

景気敏感な銘柄はドルコスト平均法には向きません

ドルコスト平均法のデメリット②:高配当株投資などのアクティブ運用には向かない

同様の理由で、

ドルコスト平均法は高配当株投資には向きません

高配当株はいかに安いときに買い付けるかという、

アクティブ運用が求められます

定期で定額買い付ける手法はそもそも向いていません

ただし、長期で株価の成長も見込める、

VYMなどの米国高配当ETFの場合は、

ドルコスト平均法による積み立ても、

ありだと思います(*´▽`*)

関連記事

ドルコスト平均法のデメリット③:短期で大きなリターンは望めない

ドルコスト平均法は長期の堅実な含み益を狙う手法であって、

短期に大きく儲ける投資法ではありません

逆にいうと、

そういったトレードやタイミング投資をできないという、

立場に立った投資法です

短期で大きく儲ける投資法ではなく、

長期で負けないための投資法ですね(+_+)

まとめ:ドル・コスト平均法はインデックス投資などの、長期の堅実な運用に最適な投資法

最後にまとめます

結論

ドルコスト平均法は、

定期的に定額を積み立てていく投資手法であり、

インデックス投資などの、長期の堅実な運用に最適な投資法

ドルコスト平均法のメリット

・平均取得単価を抑える効果がある(高値掴みを避けれる)

・インデックス投資などの積み立て投資に向いている

・投資時期を分散させる際に、堅実な投資手法である

ドルコスト平均法のデメリット

・投資対象の株価が下がり続けた場合は損をする

・高配当株投資などのアクティブ運用には向かない

・短期で大きなリターンは望めない

ではまた(/・ω・)/

エラー: コンタクトフォームが見つかりません。

コメント