どうもダルクです(/・ω・)/

今回は株式のリスクヘッジに最適なETF

[TLT]を紹介します

この記事をおススメの方

ちなみに私のブログでは、

保有ETFに愛着を持つために、

ETFを銘柄ごとにアニメやゲームのキャラに擬人化してます

TLTはエヴァンゲリオンの

アスカにしました

一緒に解説してもらいます

よろしく

関連記事

債券ETFとは

TLTの解説をするうえで、

債券ETFの特性について初めに整理します

債券ETFを評価・分類するうえで重要な指標は、

- 債券の種類

- 債券の信用格付け

- 債券の残存年数(償還期限)

です

債券の種類

債券の種類は大別すると、

公共債と民間債に分けられます

公共債は発行先が国や地方などの公共団体の債権で、

国債、地方債などがあります

民間債は民間団体が発行する債券で、

企業が発行する社債などがあります

購入するETFの債券がどの種類かくらい、

把握しときなさいよね

またAGG、BNDなどの債券ETFは総合債券ETFといって、

国債や社債、金融債など幅広い債券で構成されるETFです

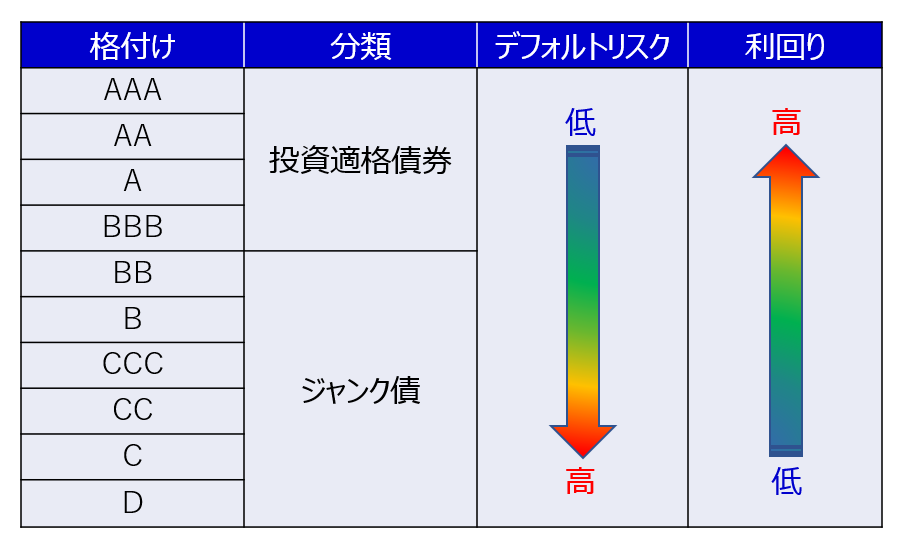

債券の信用格付け

債券は発行体の信用度によって、

格付けがされています

格付付けは各国の格付け会社がしており、

代表的な機関にS&Pグローバル・レーティングなどがあります

S&Pグローバル・レーティングの格付け法では、

AAAを最高として、10段階の評価がされています

BBB以上を投資適格債券、以下をジャンク債といい、

投資に適しているか区分されます

一般的にリスクが高い(格付けが低い)債券程、

リターンが大きいです

債券の残存年数(償還期限)

債券は株式と違い、保有期限があります

これを償還期限といい、

満期を迎えると額面金額が償還されます

ただETFの場合、複数の債権を組み合わせているので、

ETFとしての償還期限がありません

この辺が債券ETFのややこしいとこね

一般的に償還期限が長いほど、

リターンが高くなり、金利の影響を受けやすくなります

【TLT】iシェアーズ 米国国債 20年超 ETFとは

以上を踏まえ、TLTについて解説します

TLTは、

iシェアーズ 米国国債 20年超 ETFのことで、

ブラックロックが運用する長期国債ETFです

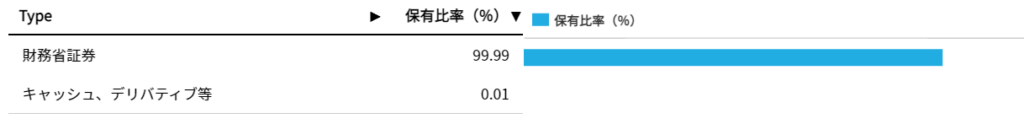

TLTの債券の種類

TLTを構成する債券は、

全て米国が発行する国債です

その他の債券である地方債や、

民間債である社債や金融債などを一切含みません

シンプルでわかりやすいですね(*´▽`*)

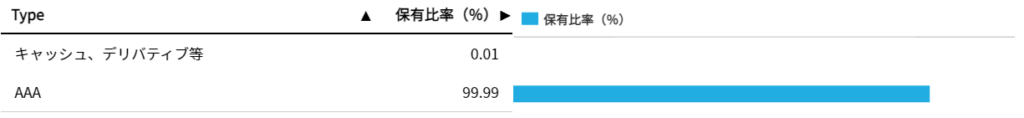

TLTの構成債券の格付け

TLTの債券格付けは、

100%最高クラスのAAAです

構成銘柄が全て米国債なので当然と言えば当然ですね

アメリカが経営破綻しない限り、

債券が紙切れにならないので、

最も信頼性と安全性の高い債券ETFと言えます

エリートだから当然よ!

最もデフォルトの可能性が低い、

債券発行体が米国ですからね

(君はドイツじゃん)

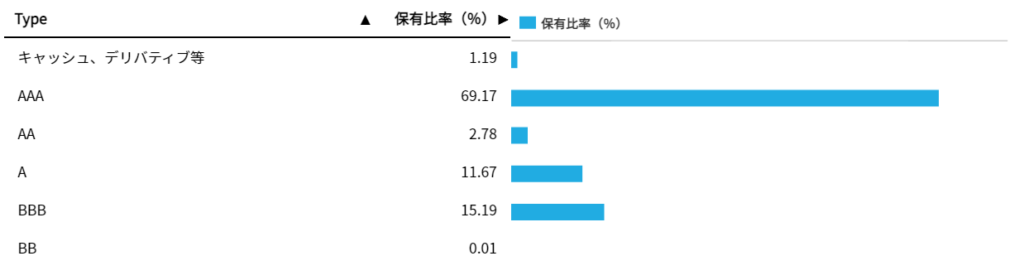

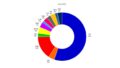

ちなみに、

AGGの構成債券の信用格付けは以下の通りです

BBB以上が投資適格社債ですので、

AGGも十分安全性の高いETFということができますが、

TLTに比べると多少はリスクが高くなってます

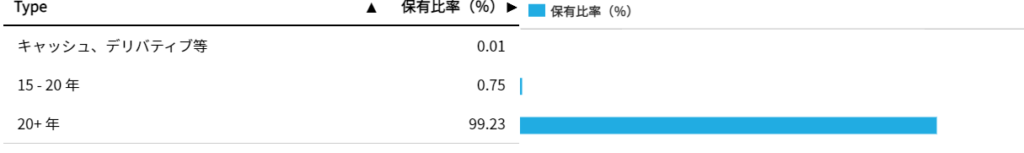

TLTの構成債券の残存年数

iシェアーズ 米国国債 20年超 ETFという名の通り、

TLTの構成債券の残存年数は、

99%が20年を超える国債で構成されます

以上を総合するとTLTは、

格付けAAAの20年以上の米国長期国債に投資するETF

となります

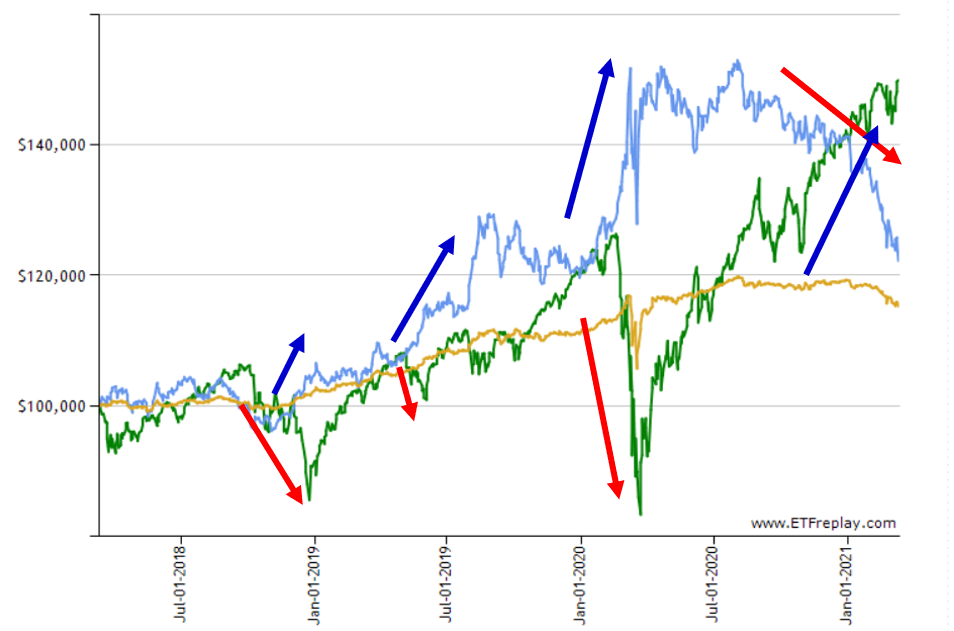

TLTのパフォーマンス (AGGとの比較)

それではTLTのパフォーマンスについて解説します

TLTのトータルリターン

以下にTLTとAGGの3年チャートを載せます

TLTを緑、AGGを青で示します

TLTのトータルリターンは22%と、

AGGの15.3%をアウトパフォームしています

通常、格付けが高いほどリターンは小さくなりますが、

100%格付けがAAAのTLTが、

格付けBBBの債権を含むAGGよりもリターンが出ていることになります

これはTLTの償還期限が長いためです

TLTの分配金利回りと経費率

TLTの分配金利回りは1.61%、

経費率は0.15%です

分配金は決して高配当というわけではないですが、

まずますの水準と思います

経費率も十分低い水準です

株式のリスクヘッジとして機能する優良ETF

さて、ここまでTLTが、

信用格付けが高く、債券のなかではリターンも大きい

ことを示しました

しかし、

TLTの最大の魅力は、信用性でも高いリターンでもありません

最大の魅力は、

株式と逆相関があり、

ポートフォリオに組み入れることで暴落時のヘッジとして機能する

ということです

以下に、S&P500と連動するVOOと、

TLTの3年チャートを示します

比較としてAGGのチャートも併記します

VOOが緑、TLTが青、AGGが黄色です

TLTは長期で右肩上がりでありながら、

短期でVOOと逆相関の動きをします

よって、暴落時のリスクヘッジとして機能し、

ポートフォリオ全体のボラティリティを下げる効果があります

これこそTLTの真骨頂です

よく、

株と債券は逆相関にある

という人がいらっしゃいますが、

厳密には間違いです

あんたバカァ?

手厳しいね(;・∀・)

株価と逆相関になるのは、

格付けが極めて高い国債に限ります

事実AGGのチャートを見ると、

株価と逆相関の関係がほとんど見えないのがわかります

つまり、

株式中心のポートフォリオのボラティリティを下げたいとき、

TLTは最もふさわしい債券ETFと言えます

このボラティリティを下げ、

シャープレシオを上げる分散法は、

下記記事で詳しく解説しています

関連記事

まとめ:TLTはハイリターンでリスクヘッジもできる優良債権ETF

最後にまとめます

TLTは米国の長期国債に投資するETF

AAAの高い格付けにも関わらず高いリターンを狙える

株式のヘッジとして機能し、

ポートフォリオのボラティリティを下げるのに最適なETF

以上です

おまけ:TLTのイメージキャラ アスカ・ラングレー

TLTのイメージキャラは、

新世紀エヴァンゲリオンの惣流・アスカ・ラングレーにしました

何より株価と逆相関に動くというのが、

天邪鬼でツンデレなアスカのイメージと合致しました(*´▽`*)

格付けが高いこともエリートのアスカっぽいです

そして、20年超えという長期の償還期限も、

完結するまで25年以上かかったエヴァの特徴と近いと思います

堅実な運用がしたいなら、

ちょっとは私も混ぜなさいよね

ではまた(/・ω・)/

クリック応援励みになります↓

こちらもお願いします↓

エラー: コンタクトフォームが見つかりません。

コメント