どうもダルクです(/・ω・)/

ETF擬人化シリーズ第5弾、

VYM、SPYDなどの高配当ETF御三家の一角、

【HDV】について紹介します

ちなみに私のブログでは、

保有ETFに愛着を持つために、

ETFを銘柄ごとにアニメやゲームのキャラに擬人化してます

HDVのイメージキャラは、

「物語シリーズ」の羽川です(/・ω・)/

今回は何でも知ってる羽川さんに、

解説の助手にきてもらいました

何でもは知らないわよ、

知ってることだけ…

まぁ、よろしく

擬人化シリーズは以下の記事にまとめています

先にコチラを読んでいたらけると、

話に入りやすいと思います(*´▽`*)

関連記事

HDV iシェアーズ・コア 米国高配当株 ETF とは

まずは、HDVの特徴について説明します

HDVの連動指数と構成銘柄数

HDV iシェアーズ・コア 米国高配当株 ETFとは、

ブラックロックが運用する米国高配当ETFで、

モーニングスター配当フォーカス指数に連動した投資成果を目指すETFすです

このモーニングスター配当フォーカス指数と言うのが、

非常に曖昧でわかりにくいです

教えて羽川先生(/・ω・)/

モーニングスター配当フォーカス指数とは、

財務健全性が高く、持続的に平均以上の配当を支払うことのできる、

優良な米国籍企業75銘柄で構成されていて、

配当として支払うことのできる、

資金余力によってウェイト付けを行っています

VYM、SPYDなどが、スマートベータとはいえ、

明確な選定基準の指数に連動ており、

インデックスの特性が強いのに対し、

HDVは連動指数が若干裁量の余地があり、

アクティブファンドの側面があります

HDVも通常、

約70~80社の財務優良で健全性の高い高配当銘柄が採用されています

ファンドの銘柄組み換え頻度も多く、

VYMやSPYDよりもアクティブファンドのような特徴があります

この個性的で癖のあるところが、

HDVの特徴や魅力です(*´▽`*)

HDVの組み入れ銘柄上位10社

それではHDVの組み入れ上位銘柄10社を見ていきます

上位は連続増配企業が多く含まれます

セクターの項目でも触れますが、

エネルギーとヘルスケア、生活必需品セクターなど、

比較的ディフェンシブで底堅いセクターが多い印象です

ちなみに後述しますが、

HDVは銘柄組み換え回数が年4回と、

VYMの1回、SPYDの2回よりも多いのも特徴です

アレ?

羽川また髪型変えた??

イメチェン♪

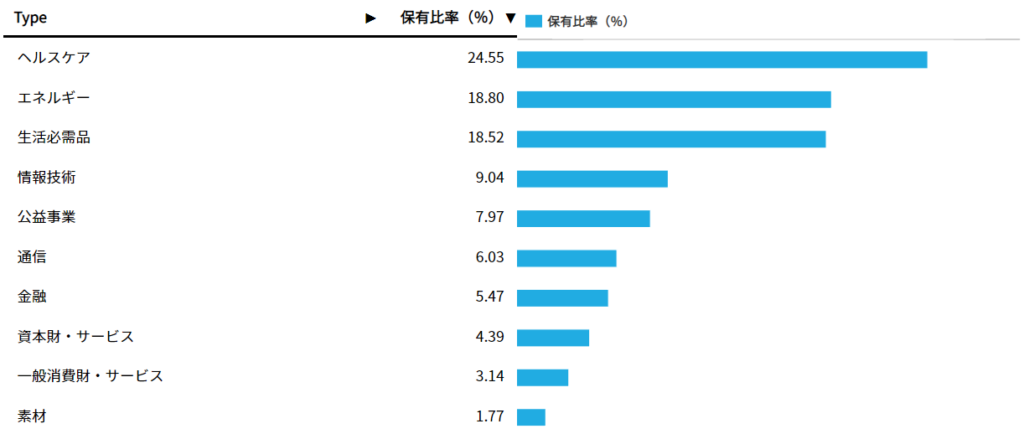

HDVの構成セクター

HDVの構成セクターを見ていきましょう

ヘルスケア、エネルギー、生活必需品のセクターが上位で、

全体の53%以上を占めます

VYMとSPYDが金融セクターがトップなのに対して、

HDVの金融セクターの比率は高くありません

他の高配当ETFと組み合わせたとき、

セクターの重複はる程度避けられます

HDVの経費率

HDVの経費率は0.08%と、

非常に低い水準です

他の高配当ETFと比較すると若干高いですが、

誤差の範囲だと思います(/・ω・)/

年4回も組み換え銘柄を入れ替えてる割には、

格安だと思います

年に4回も銘柄を組み替えてるから、

結構お手入れに手間がかかるのよ…

HDVの分配金利回り

高配当ETFということで、

肝心の分配金利回りを見ていきましょう

2022年1月時点で、

HDVの分配金利回りは3.47%と高い水準にいます

時期にもよりますが、

HDVの分配金利回りは、

VYMとSPYDの中間のようなイメージです

HDVのパフォーマンス VYM,SPYDとの比較

次に、HDVのパフォーマンスを、

VYM,SPYDと比較していきます

HDVのチャートとトータルリターン VYM、SPYDとの比較

HDVの3年間のチャートとトータルリターンを、

VYM,SPYDと比較します

緑がHDV

青がVYM

黄色がSPYD

SPYDが比較的新しいETFなので、

3年間の成績で比較しています

HDVの3年間のトータルリターンは、

31.0%となっており、高配当ETFとしてはかなりのリターンです

とはいえ、

VYMはおろかSPYDをアンダーパフォームしているのは、

少し意外でした

てかやっぱり、

トータルリターンで見たとき、

VYMの優秀さが目立つ(;・∀・)

妻だからね

関連記事

HDV、VYM、SPYDはコロナショック直前までは、

同様の傾向がありましたが、

コロナショック後に明暗が分かれた感があります

高配当銘柄にフルコミットしたETFであるSPYDが、

コロナショックで大きく暴落ししばらく回復しなかったのに対し、

約400社に分散させるVYMや、

頻繁に銘柄入れ替えを行い、

ディフェンシブ銘柄をアクティブに選定しなおすHDVは、

比較的短い期間でコロナショック前まで回復しています

ディフェンシブ銘柄による構成と組み換えにより、

ボラティリティの低さには自信あるわよ

ただ、直近はハイテクセクターから、

バリュー株に資金が流れた関係で、

SPYDをアンダーパフォームしているようです(;・∀・)

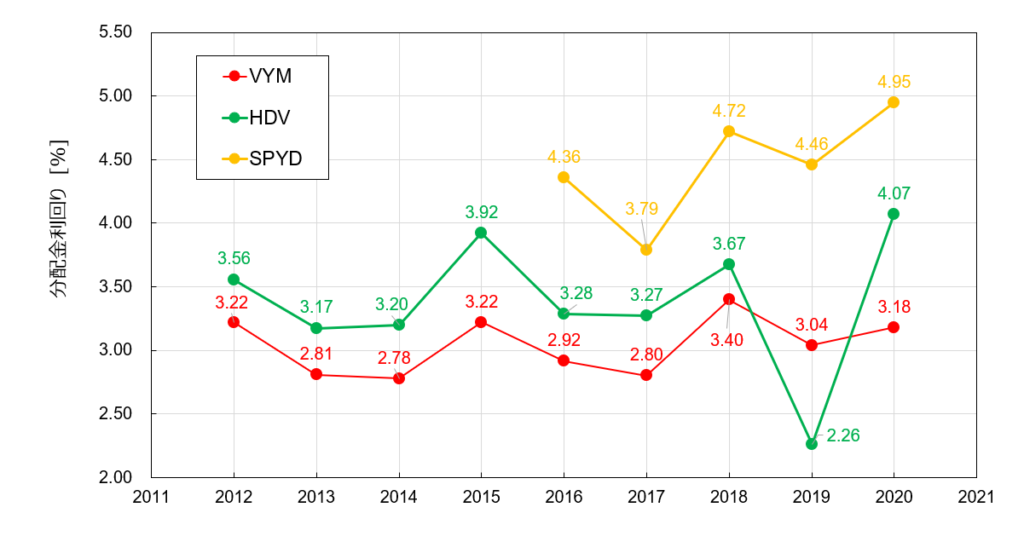

HDV分配金利回り VYM、SPYDとの比較

高配当ETFということで、

肝心の分配金利回りを他の高配当ETFと比較します

| シンボル | 分配金利回り[%] |

| HDV | 3.47 |

| VYM | 2.76 |

| SPYD | 3.56 |

やはりVYMとSPYDの中間と言ったところですね

これは、VYM、SPYDの構成銘柄の選定基準を考えれば、

自明の理とも言えます

次に過去からの分配金利回りの推移も載せます

一度大きく低下しましたが、

大体3%以上を維持していますね

純粋にインカムゲインを追求するなら、

SPYDが頭一つ抜けてます

おう!

キャッシュフローなら任せな

関連記事

HDVの増配率 VYM、SPYDとの比較

高配当ETFを比較するうえで重要な要素は、

増配率です

長期の運用になればなるほど、

直近の分配金利回りよりも、将来の分配金利回りが重要となるからです

2012年からの増配率を比較すると、

| シンボル | 増配率[%] |

|---|---|

| HDV | 7.87 |

| VYM | 9.48 |

| SPYD | 1.45 |

となります

※ちなみにSPYDは設定日が浅いので、

2016年からの統計になります

ここでもVYMの増配率の高さが目立ちますが、

HDVも高い増配率を誇ります

逆に、SPYDはあまり増配は期待できないETFとなっています

ちなみに、

高配当ETFの買い付けタイミングに悩んでいる人も多いと思いますが、

HDVも基本増配を繰り返しているETFなので、

目先の分配金利回りに関わらず、早く買い付けた方が有利です

HDVなどの高配当ETFのおススメ買い付けタイミングは、

下記記事で詳しく解説しています(*´▽`*)

関連記事

HDVを運用するメリット

以上を踏まえHDVを運用するメリットと、

おすすめな人を分析してみます

高いインカムを得ながらも、含み損は抱えにくい

HDVは高い分配金利回りと、

ディフェンシブで底堅い値動きが魅力です

VYMの分配金利回りでは物足りない!!

でもSPYDみたいに含み損は抱えたくない!!

っていうワガママな人にとっては、

HDVは非常に良い選択肢といえます(*´▽`*)

VYMよりインカムゲイン寄りだけど、

高配当の割に暴落耐性が高いのが魅力よ

トータルリターンも期待できるので、

中長期でセミリタイアやFIREを目指す方に、

最も適したETFのひとつと言えます

関連記事

ちなみに私は長期の投資を想定しており、

トータルリターンと増配率を重視しているので、

VTI、VYMをメインにしています

関連記事

関連記事

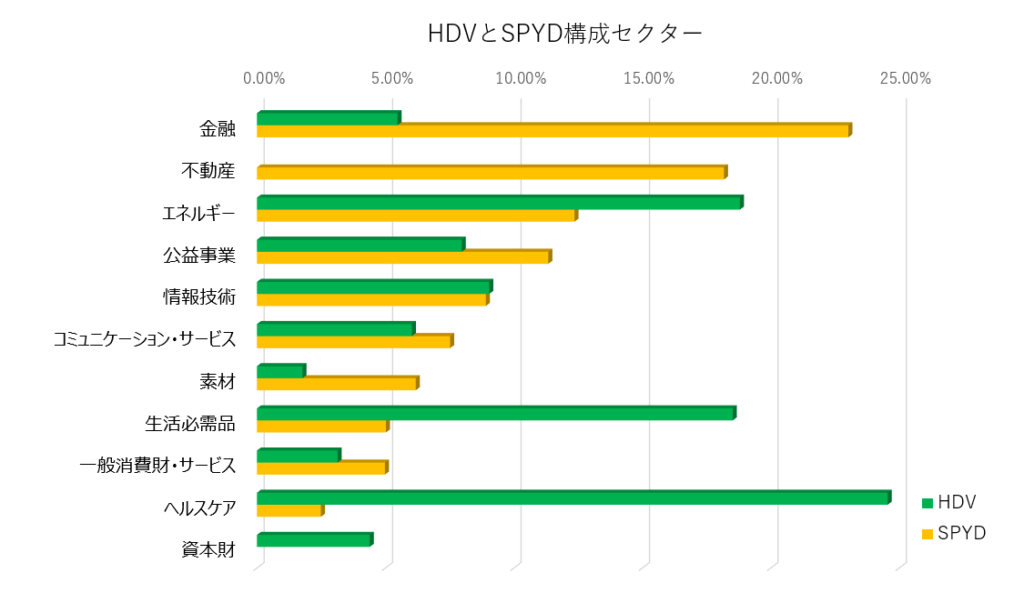

SPYDとセクターの相性がいい

セミリタイアやFIREを目指す高配当投資家が好むETFとして、

SPYDがあげられます

SPYDは圧倒的な分配金利回りを誇る反面、

セクターの偏りが多く、トータルリターンも劣後し、

暴落耐性が低いことでも知られています

HDVはセクターがSPYDとあまり重複しておらず、

ディフェンシブな特徴もあるので、

HDVとSPYDを組み合わせることで、

利回りを高いまま維持し、

SPYDの弱点である暴落耐性を補うことができます

ちなみにコチラがHDVとSPYDのセクターです

金融、不動産が高く、

HDVの少ないセクターを補完できます

とてもいい感じにセクター分散できますね(/・ω・)/

まとめ:HDVはインカムと安定感のバランスの取れた高配当ETF

最後にまとめます

中長期でセミリタイアやFIREを目指す方に、最も適したETFのひとつ

組み換えが多く、高い配当利回りを維持しつつ暴落耐性を備えている

SPYDと相性が良く、組み合わせることで互いの弱点を補完できる

以上となります(/・ω・)/

何でもは知らないけど…

組み入れ銘柄は私がしっかり管理するわ

だから安心して私に任せてね

関連記事

応援クリック励みになります↓

こちらもよろしければお願いします↓

コメント